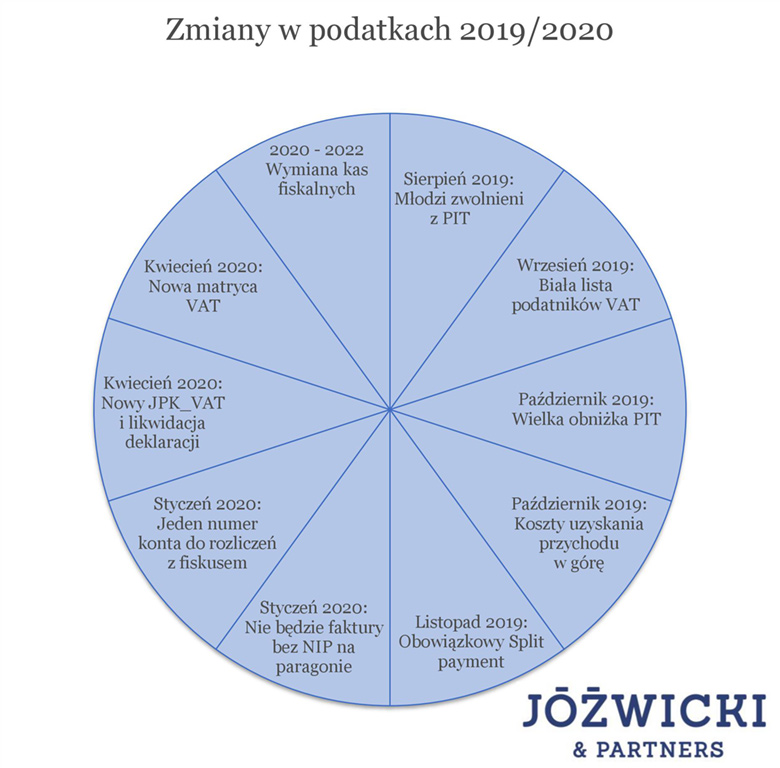

Rok 2019 oraz 2020 obfituje w różne zmiany podatkowe istotne dla przedsiębiorców. Opracowanie przybliża następujące tematy: młodzi zwolnieni z PIT, biała lista, wielka obniżka PIT, podwyższenie kosztów uzyskania przychodu, Split payment, NIP na paragonie, mikrorachunek, nowy JPK_VAT i likwidacja deklaracji, nowa matryca VAT, wymiana kas fiskalnych.

Sierpień 2019 – Młodzi zwolnieni z PIT

Zwolnienie z PIT, to ulga dla podatników, którzy nie ukończyli 26 lat i są zatrudnieni na podstawie: umów o pracę, umów zlecenia, pracy nakładczej, spółdzielczego stosunku pracy oraz stosunku służbowego (np. w przypadku policjantów). Nie dotyczy to młodych przedsiębiorców prowadzących własny biznes.

Zwolnienie z PIT dotyczy dochodów osiągniętych od 1 sierpnia bieżącego roku (2019r.). Wystarczyło złożyć u swojego płatnika oświadczenie, że dochody w całości zostaną objęte zwolnieniem z PIT. Oświadczenie jest potrzebne tylko w 2019 roku. Od 1 stycznia 2020 roku płatnik z mocy ustawy nie będzie pobierał zaliczek na podatek dochodowy. Podatnicy, którzy nie złożą / nie złożyli takiego oświadczenia, zwrot podatku z tytułu ulgi otrzymają w zeznaniu rocznym PIT za 2019 r.

Przychody do granicy pierwszego progu podatkowego, czyli kwoty 85 528 zł, są zwolnione z podatku. Nadwyżka opodatkowana jest zgodnie ze skalą podatkową.

W związku z datą wejścia w życie nowych przepisów, limit przychodów uprawniających do skorzystania z ulgi w 2019 roku wynosi 35.636,67 zł.

Podstawa prawna:

Ustawa z dnia 4.07.2019 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o świadczeniach rodzinnych oraz ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych Dz.U. 2019, poz. 1394

Wrzesień 2019: Biała lista podatników VAT

1 września weszła w życie biała lista podatników VAT, która umożliwia sprawdzenie partnera w biznesie i zmniejsza ryzyko wplątania się w oszustwo podatkowe. Umieszczone są tam dane firm, wobec których status podatnika VAT został przywrócony oraz informacje o czynnych i zwolnionych podatnikach podatku od towarów i usług. Nowa lista umożliwia sprawdzenie, czy podmiot znajduje się w wykazie na wybrany dzień – maksymalnie do 5 lat wstecz.

Wykaz zawiera także numery rachunków bankowych przedsiębiorców. Przelew na rachunek inny niż wskazany na liście, spowoduje, że nie zaliczymy wydatków do kosztów podatkowych. Ponadto podatnik, który przelał pieniądze na rachunek, którego nie sprawdził, odpowie solidarnie z kontrahentem jeśli ten okaże się oszustem. Nowe sankcje obowiązywać zaczną od 1 stycznia 2020 roku.

Podstawa prawna:

Art. 96b ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług,

Art. 14 ust. 2h i 2i i art. 22p ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych,

Art. 12 ust. 4i i 4j ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych,

Art. 117 ba i 117 bb ustawy z dnia 29 sierpnia 1997 r. – ordynacja podatkowa,

Art. 28 ust. 4 ustawy z dnia 5 listopada 2009 r. o spółdzielczych kasach oszczędnościowo-kredytowych,

Art. 7-14 ustawy z dnia 12 kwietnia 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw,

Art. 19 ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców.

Październik 2019 – Wielka obniżka PIT

To obniżenie stawki PIT z 18 do 17 proc., od października 2019 roku. Z obniżki podatku skorzystają podatnicy rozliczający się zgodnie ze skalą podatkową, czyli pracownicy, zleceniobiorcy, emeryci i renciści a także przedsiębiorcy. Przedsiębiorcy opodatkowani podatkiem liniowym czy ryczałtem od przychodów ewidencjonowanych nie skorzystają ze zwolnienia.

Obniżka podatku dotyczy tylko tych przychodów, które nie przekraczają kwoty stanowiącej granicę pierwszego progu podatkowego. Oznacza to, że od zarobków do kwoty 85 528 zł podatek wynosi 17 proc. PIT, a od nadwyżki powyżej tej kwoty podatek obliczamy zgodnie ze skalą wg stawki 32 proc. podatku.

Podstawa prawna:

Ustawa z dnia 30 sierpnia 2019 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw Dz.U. 2019, poz. 1835

Październik 2019: Koszty uzyskania przychodu w górę

Ustawą wprowadzającą obniżkę PIT wprowadzono jednocześnie podwyższenie kosztów uzyskania przychodu, których wysokość obowiązywała niezmieniona od 2008r.! Podstawowe pracownicze koszty uzyskania przychodów (KUP) wynosiły miesięcznie 111,25 zł a rocznie nie więcej niż 1 335 zł. Dla osób dojeżdżających KUP były wyższe i wynosiły 139,06 zł miesięcznie i 1668,72 zł rocznie. Dla wieloetatowców roczne KUP nie mogły przekroczyć 2 002,05 zł, a dla dojeżdżających wieloetatowców roczne koszty nie mogły być wyższe niż 2 502,56 zł. Koszty w tej wysokości obowiązują od 2008 r.

Po zmianie : Podstawowe pracownicze koszty uzyskania przychodów (KUP) wynoszą miesięcznie 250,00 zł a rocznie nie więcej niż 3 000,00 zł. Dla osób dojeżdżających KUP są wyższe i wynoszą 300,00 zł miesięcznie i 3 600,00 zł rocznie. Dla wieloetatowców roczne KUP nie mogą przekroczyć 4 500,00 zł, a dla dojeżdżających wieloetatowców roczne koszty nie mogły być wyższe niż 5 400,00 zł.

Podstawa prawna:

Ustawa z dnia 30 sierpnia 2019 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw Dz.U. 2019, poz. 1835

Listopad 2019: Obowiązkowy Split payment

Mechanizm podzielonej płatności Split payment istnieje od lipca 2018 roku, jednak nie obowiązywał każdego. Metoda polega na tym, że płatność za nabyty towar lub usługę dokonywana jest w taki sposób, że zapłata odpowiadająca wartości sprzedaży netto odprowadzana jest przez nabywcę na rachunek rozliczeniowy dostawcy. Natomiast część zapłaty odpowiadająca kwocie podatku VAT trafia na specjalny rachunek bankowy dostawy – rachunek VAT. Do tej pory jednak taki sposób transakcji nie był obowiązkowy. Od listopada 2019 roku Split payment jest obowiązkowy dla najbardziej narażonych na oszustwa podatkowe branż m.in. branża elektroniczna, stalowa, budowlana, węglowa czy złomowa. Sprzedawca objęty obowiązkowym podziałem płatności nie będzie mógł wykluczyć tej metody płatności w umowie z nabywcą. Wyjątkiem będą płatności poniżej 15 tys. zł. Jeśli strony nie dostosują się do nowych przepisów, zarówno nabywca, jak i sprzedawca zapłaci karę – 30 proc. sankcji VAT, nabywca odpowie solidarnie oraz nie zaliczy wydatków do kosztów podatkowych.

Podstawa prawna:

Ustawa z dnia 11.03.2004 r. o VAT (Dz. U. z 2018 r. poz. 2174 ze zm.),

Ustawa z dnia 9.08.2019 r. o zmianie ustawy o VAT oraz niektórych innych ustaw (Dz. U. 2019, poz. 1751)

Styczeń 2020: Nie będzie faktury bez NIP na paragonie

Wystawianie faktury na podstawie zwykłego paragonu fiskalnego nie będzie już takie wygodne. Od 1 stycznia 2020 r. wystawienie faktury do paragonu będzie możliwe tylko wtedy, gdy na paragonie znajdzie się NIP nabywcy. W przeciwnym razie obydwie strony transakcji muszą liczyć się z karami w wysokości – nawet 100 proc. kwoty podatku należnego.

Nowe przepisy dotyczące wystawiania faktur do paragonów zawierających NIP nabywcy obowiązują wyłącznie w przypadku transakcji B2B czyli pomiędzy podatnikami podatku lub podatku od wartości dodanej. Jeżeli nabywcą jest osoba prywatna nieprowadząca działalności gospodarczej (która nie posiada NIP) sprzedawca ma obowiązek wystawienia faktury do paragonu bez NIP.

Nowe przepisy dotyczące wystawiania faktur do paragonów zawierających NIP nabywcy nie dotyczą podatników świadczących usługi taksówek osobowych, z wyłączeniem wynajmu samochodów osobowych z kierowcą (PKWiU 49.32.11.0)

Podstawa prawna:

Ustawa z dnia 11.03.2004 r. o VAT (Dz. U. z 2018 r. poz. 2174 ze zm.) – zmiana art. 106 b

Ustawa z dnia 4.07.2019 r. o zmianie ustawy o VAT oraz niektórych innych ustaw (Dz. U. 2019, poz. 1751)

Styczeń 2020: Jeden numer konta do rozliczeń z fiskusem

Podatnicy zapłacą m.in. CIT i PIT za pośrednictwem własnego, indywidualnego rachunku bankowego. Obecnie to urzędy skarbowe posiadają odrębne rachunki bankowe, na które podatnicy wpłacają należności. Podatnikowi oraz płatnikowi zostanie udostępniony indywidualny rachunek podatkowy, za pomocą którego będą dokonywane wpłaty należności z tytułu podatku dochodowego od osób fizycznych, podatku dochodowego od osób prawnych, podatku od towarów i usług oraz niepodatkowych należności stanowiących dochód budżetu państwa. Rachunki już można pobierać z strony https://www.podatki.gov.pl/generator-mikrorachunku-podatkowego.

Podstawa prawna:

Ustawa z dnia 29.08.1997r. Ordynacja podatkowa (Dz. U. z 2019 r. poz. 900 tekst jednolity)– Art. 61b wejście w życie z dniem 01.01.2020r. na podstawie art. 3 Ustawy z dnia 4.07.2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw ( Dz. U. z 2019 r. poz. 1520)

Kwiecień 2020: Nowy JPK_VAT i likwidacja deklaracji

W 2020 roku deklaracje VAT zastąpi nowy plik JPK_VAT, który okazał się bardzo skutecznym rozwiązaniem w kontaktach urząd skarbowy – przedsiębiorca.

W nowej strukturze w części identyfikacyjnej będą: dane identyfikacyjne podatnika, okres, za który składana jest deklaracja lub jej korekta a także informacje wskazujące na wysokość podatku. W części ewidencyjnej – historia dokonanych transakcji, czyli daty zakupu i sprzedaży oraz przypisane do nich, odpowiednie stawki podatku, dane kontrahentów i numery faktur. Nowy plik JPK zastąpi deklaracje VAT-7 i VAT-7k, których wysyłanie nie będzie konieczne, podobnie jak przesyłanie załączników do formularzy (VAT-ZZ, VAT-ZD, VAT-ZT). Zostaną wprowadzone dodatkowe pola do uzupełnienia w strukturze nowego pliku JPK_VAT.

Podstawa prawna:

Ustawa z dnia 4.07.2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw ( Dz. U. z 2019 r. poz. 1520)

Kwiecień 2020: Nowa matryca VAT

Trwają pracę nad uporządkowaniem stawek podatku VAT. Docelowo, nowa matryca ma zacząć obowiązywać od kwietnia 2020 roku. Chodzi o prawidłowe przyporządkowanie towarów lub usług do stawek VAT. Efektem byłaby także zmiana samych stawek podatku od towarów i usług dla niektórych towarów.

Podstawa prawna:

Ustawa z dnia 11.03.2004 r. o VAT (Dz. U. z 2018 r. poz. 2174 ze zm.)

Ustawa z dnia 9.08.2019 r. o zmianie ustawy o VAT oraz niektórych innych ustaw (Dz. U. 2019, poz. 1751)

2020 – 2022 Wymiana kas fiskalnych ruszyła

Podatnicy VAT korzystający z tradycyjnych kas fiskalnych i papierowych paragonów będą musieli wymienić je na kasy fiskalne online, co doprowadzi do zmniejszenia się liczby kontroli.

Wszystkie tradycyjne kasy z papierową rolką zostaną wymienione na kasy online według ustalonego harmonogramu zmian.

Od 1 stycznia 2020 r. podatnicy:

- świadczący usługi:

- naprawy pojazdów silnikowych oraz motorowerów, w tym naprawy opon, ich zakładania, bieżnikowania, regenerowania,

- w zakresie wymiany opon i kół dla pojazdów silnikowych i motorowerów,

- zajmujący się sprzedażą benzyny silnikowej, oleju napędowego, gazu do napędu silników spalinowych.

Od 1 lipca 2020 r. podatnicy:

- świadczący usługi:

- związane z wyżywieniem wyłącznie świadczone przez stacjonarne placówki gastronomiczne, w tym również sezonowo,

- w zakresie krótkotrwałego zakwaterowania,

- zajmujący się sprzedażą węgla, brykietu i podobnych paliw stałych wytwarzanych z węgla, węgla brunatnego, koksu i półkoksu przeznaczonych do celów opałowych.

Od 1 stycznia 2021 r. podatnicy świadczący usługi:

- fryzjerskie,

- kosmetyczne, kosmetologiczne,

- budowlane,

- w zakresie opieki medycznej świadczonej przez lekarzy i dentystów,

- prawnicze,

- związane z działalnością obiektów służących poprawie kondycji fizycznej – wyłącznie w zakresie wstępu.

Dzięki kasom online Administracja Skarbowa pozyska dane dotyczące każdej transakcji.

Podstawa prawna:

Rozporządzenia Ministra Finansów z dnia 29 kwietnia 2019 r. w sprawie kas rejestrujących ((Dz. U. 2019, poz. 816)

Ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2018 r. poz. 2174, z późn. zm.) art. 111 ust. 7a oraz art. 145a ust. 15